Экономические кризисы внутренне присущи всякой капиталистической экономике. Движение капиталистического производства от кризиса к кризису составляет капиталистический цикл.

На протяжении всей истории капитализма цикл претерпевал более или менее значительные изменения. Изменились сроки повторения циклов. Если в ХIХ веке они наступали с периодичностью 8-10 лет, то во второй половине ХХ века они перестали иметь такую строгую периодичность. Изменяется и глубина кризисов. «Великая депрессия» 1929-1933 годов сопровождалась падением производства в 2 раза, массовой безработицей. В конце ХХ века кризисы стали мягче. Это обусловлено государственным регулированием экономики.

Наиболее общей причиной кризисов является противоречие между общественным характером производства при капитализме и частной формой присвоения. Непосредственная причина кроется именно в относительном избытке (перенакоплении) капитала. Или, говоря иначе, объем производства превышает объем платежеспособного спроса, искусственно снижаемого низкой заработной платой или ее невыплатой. Поэтому кризисы иногда называют кризисами перепроизводства.

Первым признаком наличия кризиса является, прежде всего, падение производства ниже уровня предшествующего периода, абсолютное падение производства. Если взять экономику России, то в текущем 2008 году производство в стране продолжало расти. Так, индекс промышленного производства за январь-август 2008 года составил 105,3%. В сентябре текущего года темпы роста ВВП составили 0,4%, при этом промышленное производство возросло на 6,3 %. Количество безработных за указанный период уменьшилось на 5,5%. Рассматривается вопрос об увеличении квот на иностранную рабочую силу на 2008 год до 3,2 млн. человек при первоначальной 1,8 млн. и увеличении квоты на 2009 год до 4 млн. человек.

Анализ таких данных за январь-август 2008 года показывает, что из 124 позиций (основные виды машиностроения и оборудования, электро-, электронно- и оптического оборудования, транспорта) рост производства имел место по 77 позициям.

Также нет и торгового кризиса. Оборот розничной торговли за январь-август текущего года возрос на 15,2%. Экспорт увеличился более чем в 1,5 раза, импорт — на 42%.

Различают сферу производства и сферу обращения, в том числе денежного обращения. Денежные средства, совершающие движение в сфере обращения, составляют финансы. Денежное обращение и производство связаны, в то же время они приобретают относительно самостоятельное движение.

Данный процесс имеет объективный характер и является процессом развития денег, их счетной функции, которая на определенном этапе отделяется от самих денег. Банковские билеты как продукт развития счетной функции денег и банки как обособившаяся счетная функция суть важнейшая часть любой развитой современной экономики.

Настоящие деньги (золото, платина и пр.) лежат в хранилищах Центрального банка. То, что, находится в обращении и называется деньгами, — представители денег, знаки стоимости.

Разновидностью денежных инструментов являются ценные бумаги — акции, облигации и т.п. Один и тот же капитал материализуется и в реальных вещах (здания, сооружения, станки, рабочая сила), и существует в форме акций (акции даже не обязательно выпускать в бумажной форме; они могут существовать в так называемой бездокументарной форме в виде записей в реестрах акционеров).

Акции по своей сути — представители денег. С помощью акций аккумулируются (собираются, консолидируются) денежные средства не только крупного капитала, но мелких собственников, трудящихся.

Акции получают самостоятельную жизнь: покупаются и продаются, передаются в залог и т.п. Выпуск акций, их дальнейшее движение создает видимость появления самостоятельного капитала, который существует наряду с производительным капиталом. Не случайно, что такой капитал, который существует в форме ценных бумаг, получил название «фиктивного капитала» в отличие от реального капитала.

Сущностной чертой любого капитала является его стремление к самовозрастанию, получению прибыли. Только если рост промышленного капитала связан с производством, то денежный капитал, вложенный в акции, непосредственно как бы «самовозрастает» как за счет роста производства, так и за счет спекулятивных операций.

При продаже акций фиксируется разница между ценой покупки акций и ценой продажи. При наличии положительной разницы владелец акций получает прибыль, при отрицательной разнице — убыток. Финансовые операции купли-продажи ценных бумаг являются по своей сути спекулятивными операциями. Существуют капиталистические предприятия, занимающиеся такими действиями — финансовые компании, инвестиционные банки, фонды и пр. В рамках курса на создание настоящего капитализма в России созданы и центры спекуляции ценными бумагами — фондовые биржи.

При одинаковой стоимости акции могут продаваться по разным ценам. Можно увеличивать производство, наращивать производственные мощности и иметь рост цен на акции, отражающий этот реальный рост экономики. А можно взвинтить цены на акции в результате спланированных кампаний. Следует еще раз подчеркнуть, что переоценка дает «бумажную», «нарисованную» прибыль, отражаемую лишь в балансе. Реально осязаемый доход дает продажа акций.

Колебания курсов акций — свойственное капиталистической экономике явление, базирующееся на игре рыночных сил, анархии «свободного рынка». При характеристике данного явления можно согласиться с используемыми популярными терминами, вроде «встряска», но такие колебания не являются экономическим кризисом в научном смысле слова. Также подтверждается историей развития капитализма, что финансовые потрясения могут сопровождать или являться предвестником экономического кризиса, но могут иметь и относительно самостоятельное существование.

Что имеем сегодня? Налицо попытки ряда представителей финансового капитала прихватить куски пожирнее. Сценарий таков: вбрасывается информация о трудностях финансовой системы. Происходит отток вкладов населения и средств юридических лиц. Поскольку кредитные и финансовые учреждения привлеченные средства размещают в активных операциях, они начинают испытывать проблемы с выполнением своих обязательств. Попытки привлечения денежных средств наталкиваются на нежелание других кредитных организаций предоставлять денежные средства в условиях нестабильности и неуверенности. Для получения денег они вынуждены продавать принадлежащие им акции компаний. Их курс стремительно падает. Банки получают убытки, которые могут привести и к банкротству.

Эти подешевевшие акции скупают другие денежные капиталисты. Когда все успокаивается, начинается рост цен на акции, новые владельцы начинают подсчитывать прибыли.

Какое непосредственное влияние оказывают на производство колебания курсов акций, продажа капиталистом А своих акций капиталисту Б? Что реального потеряло производство? Непосредственно ничего. Завод как был, так и остался, станки как были, так и остались, рабочие как были, так и остались. Такие финансовые колебания можно сравнить с волнением моря на его поверхности. На глубине уже нескольких метров все спокойно.

Сегодня мы имеем не стихийную игру рыночных сил, а сознательные действия крупного капитала, благо почва для финансовых спекуляций благодатна и сильно унавожена событиями в Америке и Европе. По своей сути это процесс регулирования крупнейшим капиталом экономики, который отражает объективный процесс обобществления производства.

Семимильными шагами идет процесс монополизации и огосударствления. Если в 1999 году насчитывалось около 2,5 тысяч банков, то в 2008 году их осталось менее 1300. Из первой десятки банков больше половины — государственные. Создаются крупнейшие государственные корпорации.

Кому выгодны такие финансовые кризисы? Кто выиграл, а кто проиграл?

Выиграли наиболее ловкие и пронырливые крупные капиталисты и, в известной мере, общество от централизации капитала и производства. А проиграли:

а) менее ловкие и пронырливые капиталисты. Кто-то из них подсчитывает убытки (по данным Центрального банка России убытки банков от переоценки ценных бумаг составили 51,5 млрд. руб.), а кто-то потерял и принадлежавшие им компании (объявлено о смене владельцев «Связь-банка», «Собинбанка», банка «Кит-финанс»);

б) широкий круг мелких и средних собственников, которые были вынуждены продать принадлежавшие им акции, упавшие в цене и, кроме того, потеряли проценты при досрочном расторжении банковских депозитов из-за боязни банкротства банков;

в) трудящиеся. Государство осуществило значительный вброс в экономику денежной массы, которая подхлестнула инфляцию. По официальным данным среднесуточный прирост цен в сентябре увеличился более чем в два раза по сравнению с августом. Рост инфляции ведет к снижению реального уровня заработной платы. Вместо заявленных на 2008 год 9-10% темпа роста цен, уже ожидается 15%.

Положительным в финансовом кризисе является то, что он приводит в соответствие оценку ценных бумаг со стоимостью тех реальных товаров, которые они представляют. По оценке профессора Линдона Лароша только до 15% денег обеспечены реальными ценностями — промышленным производством, полезными ископаемыми и пр. Остальное — искусственные накрутки, которые лопаются как мыльные пузыри во время кризисов.

Разумеется, финансовая нестабильность вызывает беспокойство государства, призванного проводить интересы всего класса капиталистов.

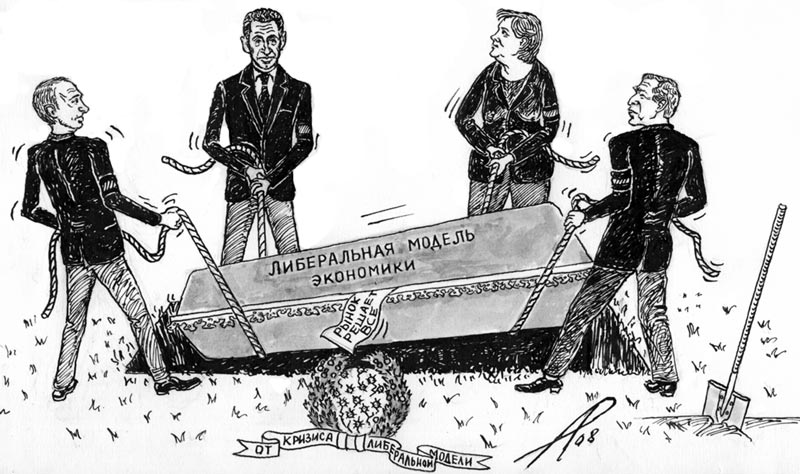

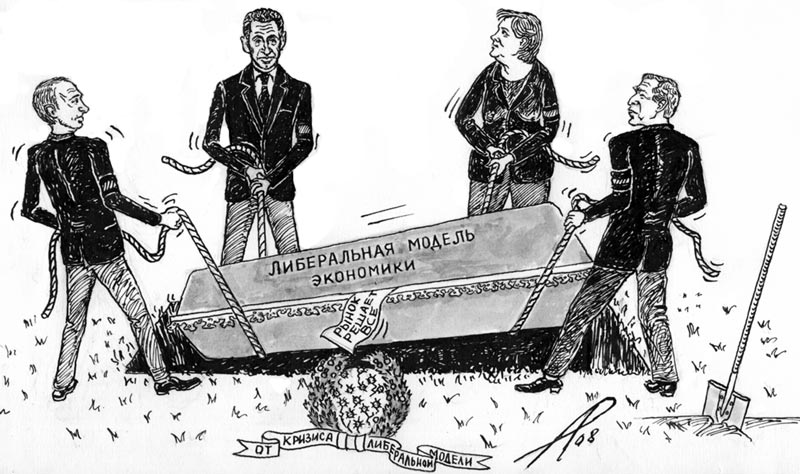

Финансовый кризис наглядно показал, что либеральные рецепты, отказ государства от регулирования, неизбежно ведут к глубоким потрясениям всей экономики. И только государственное регулирование в состоянии спасти ситуацию.

Какие тут идеологические догмы, они сразу выбрасываются за порог как ненужный хлам. Идет настоящее соревнование, кто больше и полнее применит меры государственного регулирования экономики. Премьер-министр Великобритании Гордон Браун заявляет, что поднимает планку страхования вкладов до 50 тыс. фунтов стерлингов. Американское руководство заявляет о необходимости повышения такой планки со 100 тыс. долларов до 250 тыс. долларов. Ирландское правительство принимает решение о гарантировании всех вкладов, находящихся в шести крупнейших частных банках страны в полном объеме. Причем это распространяется и на филиалы банков, расположенных в Великобритании. И вот уже канцлер Германии Ангела Меркель забивает тяжелый гвоздь в гроб идеи стихийного рыночного регулирования: 5 октября она делает заявление о том, что государство будет гарантировать все частные вклады в банках.

И Америка, и Россия, и другие развитые капиталистические страны неизбежно идут к государственному регулированию.

Существует набор механизмов государственного денежно-кредитного регулирования. Не ожидая худшего, правительства ведущих стран Запада стали проводить национализацию проблемных банков и компаний. Так, правительство США национализировало два крупнейших ипотечных агентства. Британское правительство приняло решение о национализации трех крупнейших банков страны: Royal Bank of Scotland, Lloyds TSB и HBOS.

Осознавая недостаточность мер отдельных государств, крупнейшие капиталистические страны переходят к совместным скоординированным действиям. Центральные банки этих государств приняли решение о снижении ставки рефинансирования с 8 октября. Федеральная резервная система США, Европейский Центральный Банк, Центробанк Швейцарии объявили о снятии любых ограничений на предоставление ликвидности в долларах США национальным банковским системам до апреля 2009 года.

Российское правительство также воспользовалось методами государственного воздействия для урегулирования ситуации. Центральным банком РФ были снижены нормативы обязательного резервирования и принято решение об усреднении обязательных резервов. Минфином были проведены аукционы по размещению государственных средств. При этом в первую очередь государство поддержало наиболее крупные банки, то есть крупнейший финансовый капитал. Ряд проблемных банков были взяты под государственный контроль через механизм их покупки государственными же банками. Центральный банк России принял решение о беззалоговом кредитовании крупнейших банков.

Государственному Внешэкономбанку срочно выделено 50 млрд. долларов для последующего кредитования тех банков и компаний, которым необходимо гасить кредиты и уплачивать проценты по зарубежным займам. Наконец, провозглашен поворот от финансирования других стран к кредитованию собственного производства. Заявлено, что такие кредиты получат только те заемщики, кто ведет деятельность на территории России и в «реальном» секторе, рефинансироваться будут только те кредиты, которые привлекались для реализации инвестиционных проектов.

Осознав факт, что в современной экономике нельзя уповать на стихию рынка, Российское правительство стало разрабатывать долгосрочную концепцию социально-экономического развития страны.

Финансовый кризис, непосредственно затрагивая финансовую сферу, негативно действует на производство. Так, о корректировке своих производственных программ заявили металлургические компании и автопроизводители. В то же время он приводит в соответствие объем представителей денег и реального производства.

Прогрессивное значение данного финансового кризиса заключается в том, что он дал толчок государственному регулированию экономики.

Экономический кризис, как известно, расчищает поле для нового экономического подъема. Данный финансовый кризис, во всяком случае, произвел глубокий переворот в сознании — произошел не крах экономики, а крах идеи свободного рынка как регулятора современной обобществленной экономики.

В.ИВАНОВ, кандидат экономических наук

|

|